Приветствую, коллеги и читатели!

Неделю назад была первая ребалансировка нашего экспериментального дивидендного портфеля, собранного методом Монте-Карло.

Напомню, что этот подход, используемый NASA, хедж-фондами и регуляторами (включая ЦБ РФ), позволяет находить оптимальные комбинации активов, учитывая не только доходность, но и риски.

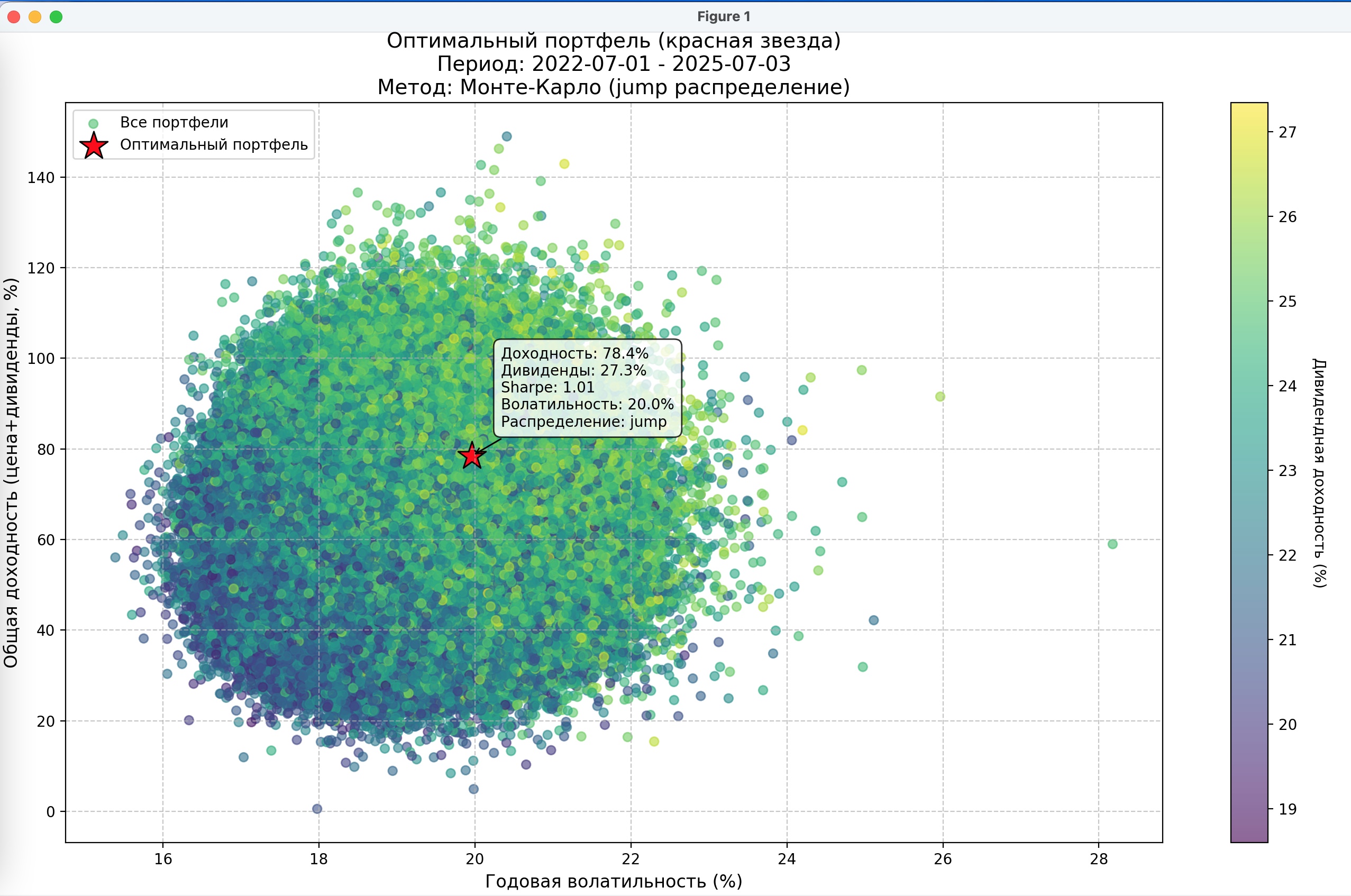

Портфель оптимизируется с помощью алгоритма стохастического моделирования (метод Monte Carlo Simulation, далее алгоритм MCS) на исторических данных за 3 года. Критерии отбора включают дивидендную доходность, волатильность и параметры распределения с учетом «толстых хвостов».

Как работает алгоритм MCS? 500K случайных портфелей → фильтр по дивидендам и риску → выбор оптимального. Никаких ручных правок — только математика.

Ранее я уже публиковал детали формирования первоначального портфеля из 7 акций:

посмотреть статью можно здесь.

Что изменилось за 3 месяца?

Модернизация алгоритма MCS: учёт «толстых хвостов»

В конце мая алгоритм был дополнен модулем анализа эксцесса и асимметрии распределений (учет “толстых хвостов”), что позволило лучше оценивать риски редких, но значимых рыночных событий. Для генерации используется 500000 случайных комбинаций активов с последующим выбором оптимального портфеля по принципу Pareto-грани (максимум доходности при минимальном риске).

Подробнее о “толстых хвостах” (fat tails):

– Статья о модернизации портфеля

– Рекомендую книгу «Хулиномика» (А. Марков) — там одна из глав посвящена “толстым хвостам”.Текущие результаты

Портфель опережает индекс MCFTRR на 0,95% за 3 месяца существования портфеля.

Почему не стоит расстраиваться из-за скромного отрыва?

3 июля 2025 прошла дивидендная отсечка «Ленэнерго», а доля этой бумаги в портфеле — 17,5%.

Поскольку «Ленэнерго» не входит в индекс МосБиржи, MCFTRR не отреагировал на падение цены после отсечки.

До дивидендной отсечки портфель показывал +3,6% к индексу — отличный результат за квартал!

Это значит, что падение временное — после выплаты дивидендов (ожидаем 18 июля 2025 в размере 5420 руб) баланс восстановится. Можно зайти в публичный портфель Монте-Карло 20 июля и убедиться, что доходность +3,6% к индексу восстановилась.Накопление дивидендов

Все выплаты последних 3 месяцев копились в фонде ликвидности Сбера (SBMM) — это позволило избежать простоя денег и подготовиться к ребалансировке (стратегия описана здесь).

Новые настройки портфеля

Увеличение диверсификации

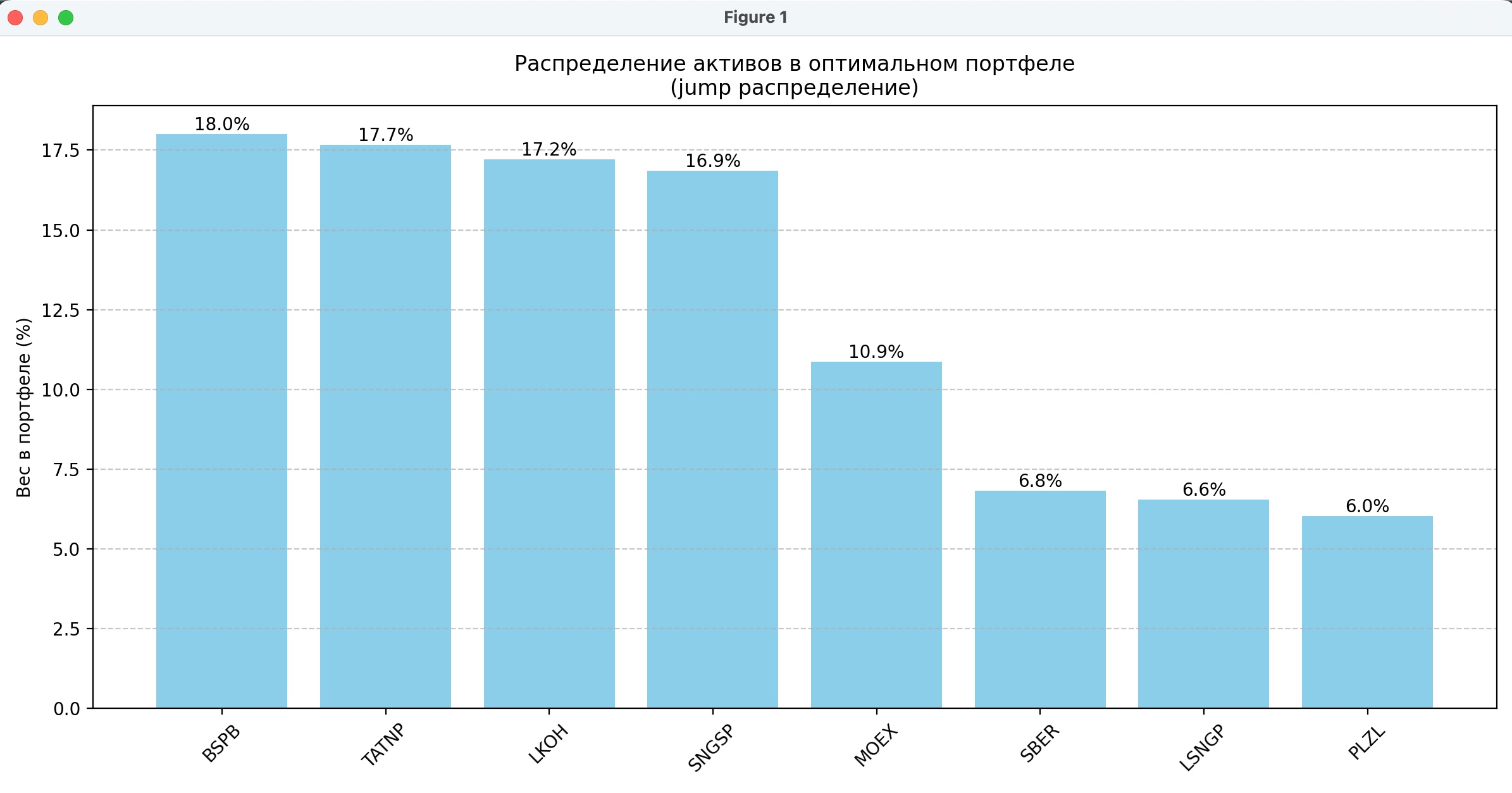

Ранее портфель включал 7 акций, но для снижения рисков решено расширить его до 8 бумаг.

Максимальный вес одной акции оставлен 18%, минимальный — 5%.

Параметры отбора

Период анализа: 01.07.2022 – 03.07.2025 (3 года данных).

Приоритет: дивидендная доходность + учет «толстых хвостов».

Критерии:

Минимальный коэффициент Шарпа: 0.5.

Целевая дивдоходность: 15%.

Итоговый портфель

Алгоритм MCS выдал новый портфель. Красная звезда – наш красавец:

Распределение долей: от 5% до 18% на акцию. Добавился новый эмитент – Полюс (PLZL)

Добавление денежного компонента в стратегию

В новую версию портфеля включен денежный компонент в размере ~10% от текущей стоимости (17 000 руб.). Данное решение обусловлено следующими факторами:

Механизм пополнения:

Ежеквартальное довнесение 10% от текущей стоимости портфеля

Средства размещаются на брокерском счете в ликвидных инструментах (фонд SBMM), либо сразу покупаются акции, если они дешевы.

Влияние на доходность:

Ожидаемое снижение совокупной доходности на 0.8-1.2% годовых

Компенсируется улучшением ликвидности и возможностью оперативно использовать “дешевые” активы

Преимущества подхода:

Более точное моделирование реального инвестиционного процесса

Учет регулярных внешних вливаний (аналог DCA-стратегии)

DCA-стратегия (Dollar-Cost Averaging — усреднение стоимости) — это инвестиционный подход, при котором регулярно (например, ежемесячно или ежеквартально) вкладываются фиксированные суммы в выбранные активы, независимо от их текущей цены.

Снижение волатильности портфеля на 15-20%

Позволяет тестировать алгоритм в условиях, приближенных к практике частного инвестора

Хотя чистая математическая модель предполагает 100% инвестирование доступного капитала, я сознательно иду на некоторое снижение доходности ради повышения практической ценности эксперимента

Итоговый портфель можно посмотреть в публичном доступе здесь.

Что в итоге:

Ребалансировка каждые 3 месяца позволяет адаптироваться к изменениям рынка.

Алгоритм MCS исключает эмоции, опираясь на математические данные.

Диверсификация снижает зависимость от одной бумаги (как в случае с Ленэнерго).

Что дальше?

Через квартал — новая проверка и корректировка.

Мониторинг влияния «толстых хвостов» на доходность.

Ваше мнение?

Как вам новый подход? Какие параметры стоит добавить в алгоритм? Пишите в комментариях!

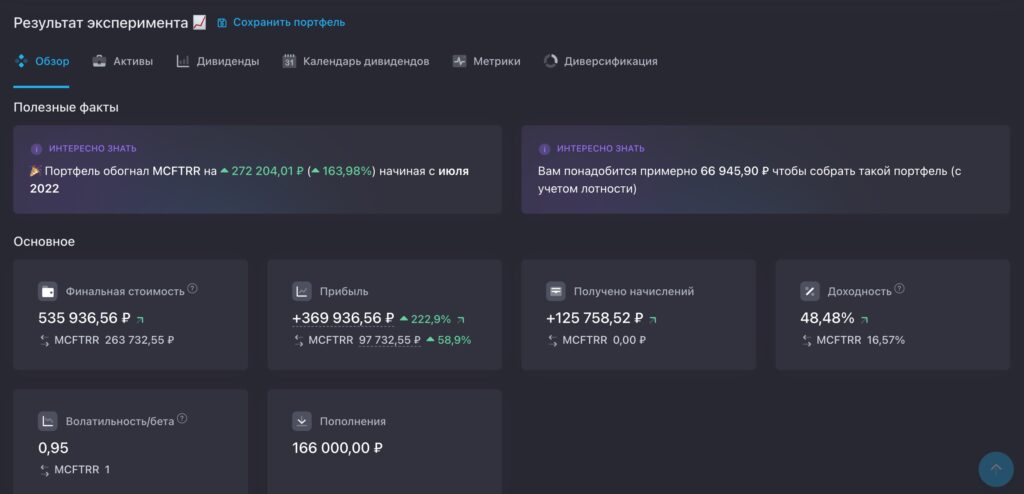

P.S. Мне стало интересно, а не ошибается ли мой алгоритм MCS при подборе портфеля. И я решил его проверить, благо есть возможность в Snowball провести бэктест своего портфеля. Загрузил акции и доли, которые выдал алгоритм MCS и ниже на скриншоте результат. Даже объяснять, думаю, ничего не надо после слов “Портфель обогнал MCFTRR на 163% за 3 года”

Предупреждение:

Приведенные данные носят исключительно информационный характер и не представляют индивидуальную инвестиционную рекомендацию.

Помните: даже математически выверенные стратегии не гарантируют доходности.

Кто дочитал до этого момента — молодец.  Сделали с вами первую ребалансировку дивидендного портфеля Монте-Карло.

Сделали с вами первую ребалансировку дивидендного портфеля Монте-Карло.

Все свои статьи собираю в кучку на сайте https://wtfinvest.ru/

лайкайте, если понравилось

лайкайте, если понравилось подписывайтесь, если не подписаны

подписывайтесь, если не подписаны делитесь с близкими и друзьями

делитесь с близкими и друзьями ️ заходите в мой Telegram, если читаете телеграм-каналы

️ заходите в мой Telegram, если читаете телеграм-каналы