Я инвестирую уже более 5 лет и в этой статье расскажу о 9 акциях, с которых я бы начал инвестировать сейчас, будь я новичком (а так же объясню свой выбор)!

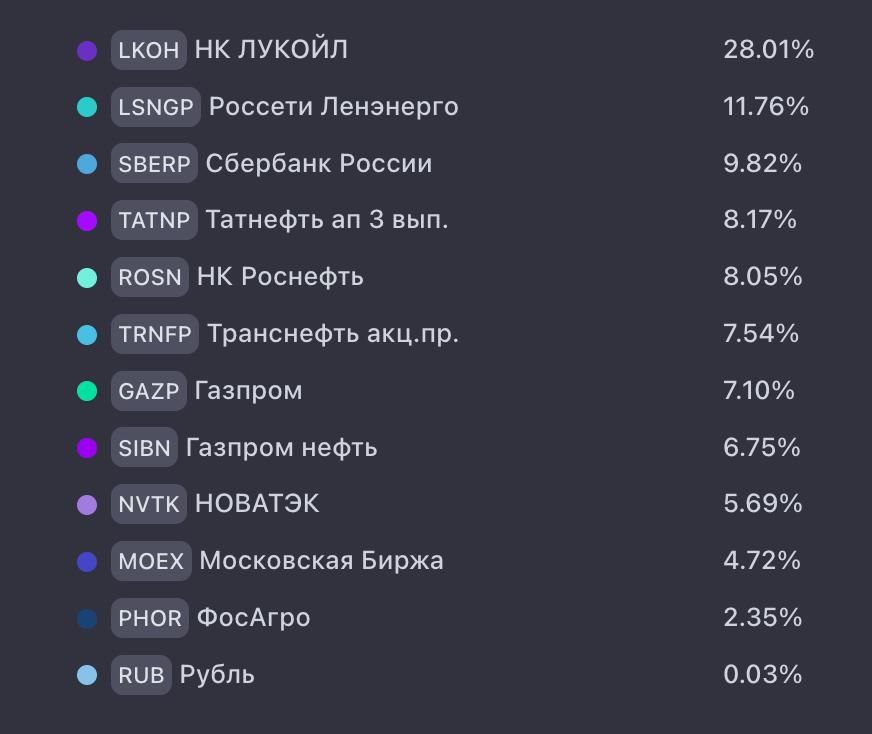

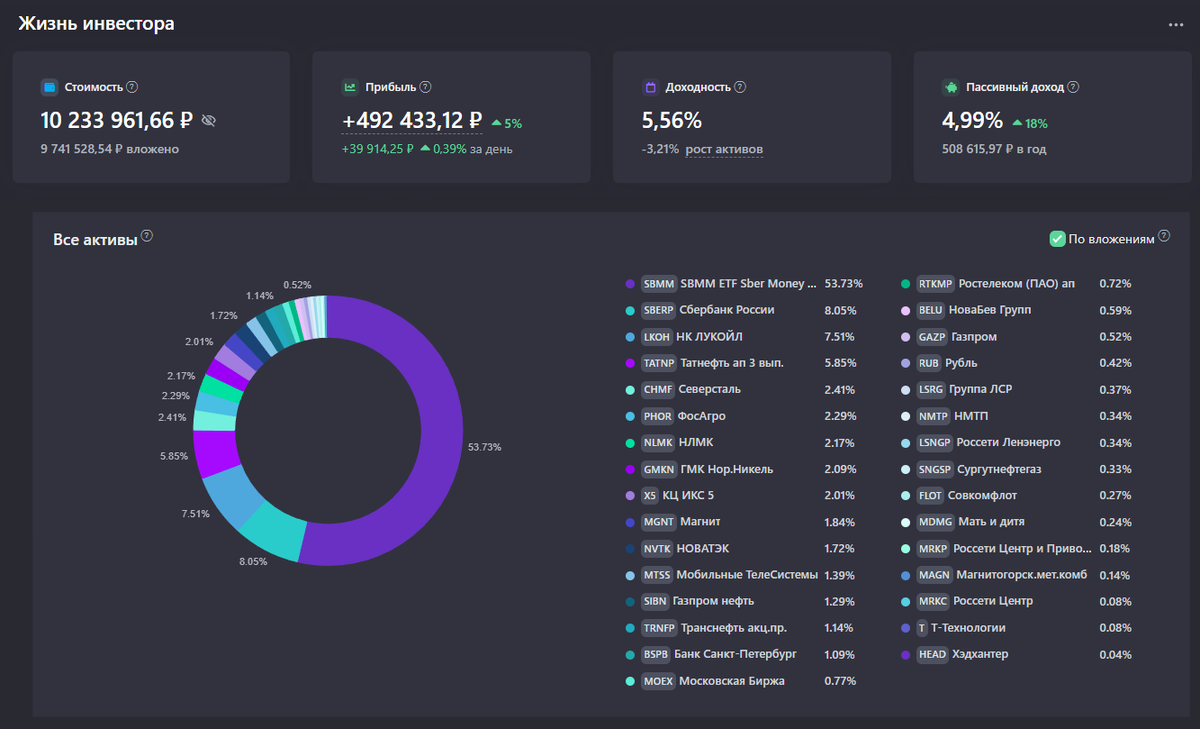

Мой портфель

Ни стоимость, ни доходность, ни состав своего портфеля я не скрываю и честно показываю на канале. Однако, не все акции, которые находятся в нём, привлекательны для покупок именно сейчас.

Я знаю, что многие инвесторы, особенно новички ориентируются на портфели других инвесторов (я сам такой был), но не стоит слепо копировать чужие портфели!

Почему не нужно копировать 1в1 чужие портфели ?

В 2020 году, когда я только начинал инвестировать, экономическая ситуация, рыночные условия и геополитика были совершенно другими. Некоторые акции, которые я включил в свой портфель тогда, сейчас, после всех изменений в мире, уже не являются привлекательными.

Поэтому, никогда не стоит полностью копировать чужой инвестиционный портфель! Рынки динамичны, и условия постоянно меняются — нужно самостоятельно анализировать ситуацию и адаптировать свою инвестиционную стратегию под текущие реалии. Но всё же есть базовые, фундаментально привлекательные акции, которые можно добавить в портфель любого инвестора, о них расскажу далее.

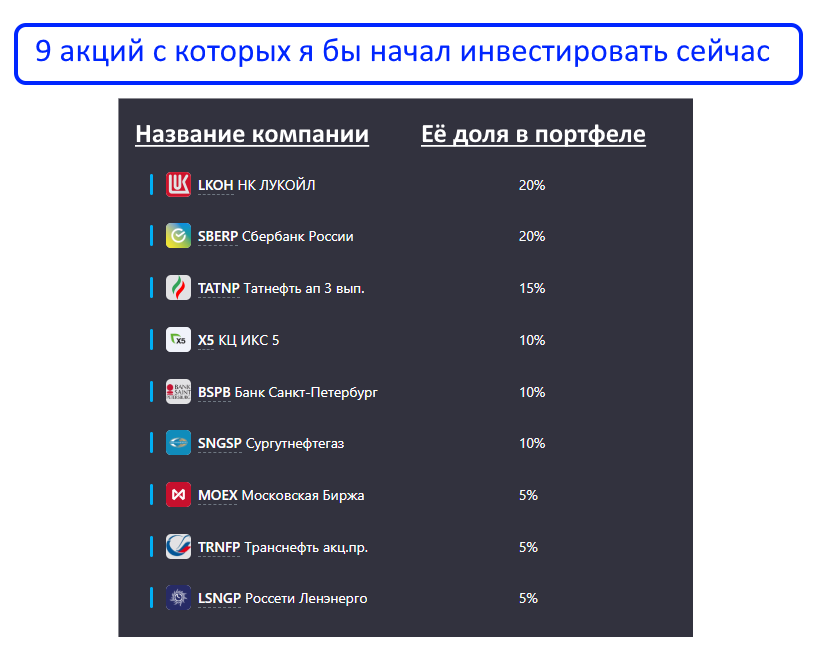

С каких акций я бы начал инвестировать прямо сейчас (июль 2025г)?

Следующие акции я бы добавил в основу портфеля, если бы прямо сейчас заново начал инвестировать (напротив каждой акции доля, которую я бы выделил ей в портфеле):

Почему я выбрал акции именно этих 9 компаний РФ?

Объясню по фактам:

1. Финансовая устойчивость и низкие долговые нагрузки

ЛУКОЙЛ $LKOH и Сургутнефтегаз $SNGSP выделяются огромными денежными резервами (1.5 трлн р и $80 млрд соответственно), что защищает их от рыночных колебаний и девальвации рубля.

СБЕР $SBER демонстрирует высокую рентабельность (ROE 24%) и цифровую экспансию, укрепляя позиции как системообразующий банк.

Транснефть $TRNFP и Московская биржа $MOEX — монополисты в своих секторах с устойчивыми доходами, не зависящими от цен на нефть или рыночной волатильности.

2. Стабильные и высокие дивиденды

ЛУКОЙЛ увеличивает дивиденды 20+ лет, выплачивая 100% свободного денежного потока.

СБЕР предлагает двузначную доходность на фоне рекордов по чистой прибыли.

Транснефть и Ленэнерго $LSNGP гарантируют высокие выплаты благодаря стабильным доходам.

3. Защита от рисков и рыночная устойчивость

Татнефть и Сургутнефтегаз сочетают государственную поддержку с диверсификацией бизнеса, снижая зависимость от сырьевых цен.

Московская биржа и ИКС5 $X5 выигрывают от роста онлайн-ритейла и развития фондового рынка РФ.

4. Потенциал роста котировок

Банк Санкт-Петербург и Ленэнерго недооценены по индикаторам.

СБЕР и ЛУКОЙЛ исторически обгоняют рынок, задавая ему общий тренд.

5. Стратегическая диверсификация

Данные бумаги охватывают ключевые секторы:

Энергетика (ЛУКОЙЛ, Сургутнефтегаз, Татнефть, Ленэнерго),

Финансы (СБЕР, Банк СПб, Московская биржа),

Инфраструктура (Транснефть),

Потребительский сектор (ИКС5).

Тест портфеля из этих 9 акций на истории!

Вот так выглядит динамика прибыли портфеля из 9 акций в сравнении с рынком (индекс MCFTRR) на горизонте 5 последних лет:

Если бы мы в 2019г собрали портфель из данных бумаг, то сегодня он бы в 4 раза обогнал рынок и принёс бы нам 302% прибыли (против 78% у рынка с учётом дивидендов)!

Заключение

Представленные акции образуют сбалансированный портфель, который сочетает в себе диверсификацию по основным секторам, хорошую дивидендную доходность и потенциал роста, особенно на будущем восстановлении нашего рынка на фоне снижения ставки ЦБ и завершения конфликта с Украиной. К тому же, нужно менее 100 000р, чтобы собрать данный портфель и если бы я сейчас заново начинал инвестировать, то первым делом купил бы эти 9 бумаг!

Спасибо за внимание! Ещё больше полезной информации на моих других каналах:

ТЕЛЕГРАМ | ЮТУБ | РУТУБ | ВК Подписывайтесь